2023년 2월 버전의 새로운 HAA(Hybrid Asset Allocation) 전략은 2022년 공개된 BAA(Bold Asset Allocation)의 후속 버전이다. 이 전략의 목표는 (개미 투자자를 위해) 사용하기 간단하고, 안정적이면서도 수익성을 높이고 BAA보다 낮은 현금 보유 비율을 가져가는 것이다. 기존 Dual 모멘텀 전략과 '카나리아' 자산군을 이용한 하이브리드 전략을 통해 효과적으로 손실을 방어한다. 단일 카나리아 자산 (이전에는 카나리아 자산'군'을 사용하였다) 을 사용하여 금리 및/또는 인플레이션이 상승하는 시그널을 찾아낸다. 이 방식을 통해 더 간단한 모델로 BAA 대비 현금 보유 기간을 절반으로 줄이고 수익/위험 비율을 Balanced BAA 보다 나은 전략을 만들었다. 관심 있으신 분들은 원문을 읽어보길 추천한다.

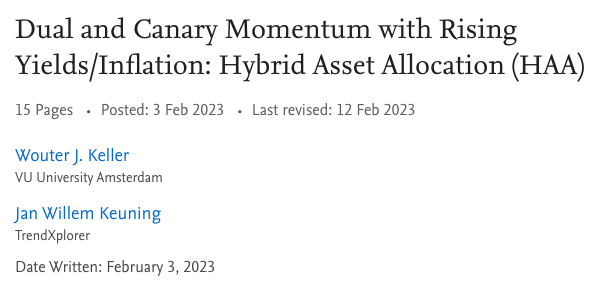

공격 자산군 (NO=8, 공격 자산 종류 수)

이번 전략에서는 전략적으로 공격 자산군에 다양한 자산을 포함하고 있다. 개인적으로 이 부분이 이번 전략의 세 가지의 하이라이트 중 첫번째라고 생각한다. 다음은 각 카테고리에 해당하는 자산군을 나타내었다. 백테스트시에는 자사군을 구분하지 않고 그냥 8가지 자산 중 탑 4를 택하면 된다.

미국 주식: SPY(SP500), IWM (small cap(소형주))

해외 주식: VEA(developed markets), VWO(emergin)

대채 자산군: VNQ (US real estate), DBC (commodities)

미국 채권: IEF (7-10yr treasury), TLT (20yr treasury)

수비 자산군 (ND=2, 수비 자산 종류 수)

BIL (1-3month T-Bill), IEF (7-10yr treasury)

카나리 자산군 (NP=1, 카나리 자산 종류 수)

TIP (Inflation-protected treasury)

하나의 카나리 자산을 이용하되, 이를 TIP 물가 연동 채권을 이용한다. 이 부분이 이번 전략의 두번째 하이라이트.

모멘텀

새로운 모멘텀 계산 방법이 도입되었다. 특별한 건 아니지만, 일단 켈러씨를 믿고 따라가 보자.

13612U = (1개월 수익률+3개월 수익률+6개월 수익률+12개월 수익률)/4

이는 최근 1 개월, 3개월 , 6개월, 12개월을 동일 비중으로 계산하겠다는 의미이다. 이가 이번 전략의 세번째 하이라이트.

'U' 는 Unweighted.

이전 BAA 전략에서는 동일 비중이 아니라, 최근 수익률에 더 높은 비중 (weigting)을 두었었다.

13612W = 12*최근 1개월 수익률 + 4*최근 3개월 수익률 + 2*최근 6개월 수익률 + 1*최근 12개월 수익률

'W' 는 Weighted.

계산 방법

1. 모든 자산군의 13612U 모멘텀을 계산한다.

2. 카나리 자산 TIP 모멘텀이 음수일 때, 수비 자산군 중 큰 모멘텀을 보이는 한 자산 (TD=1) 에 100 % 투자

3. 카나리 자산 TIP 모멘텀이 양수일 때, 공격 자산군 (NO=8) 중 높은 모멘텀을 보이는 4개의 자산 (TO=4) 에 동일 비중 (100/4 = 25 %)으로 투자. 하지만 그 선택된 공격 자산의 모멘텀이 음수라면 그 자산에 한해서는 현금 (수비 자산군 중 큰 모멘텀을 보이는 자산, BIL or IEF) 보유

Period: 백테스팅 기간을 의미한다. R1 은 최근 일년, R10은 최근 10년 ... FS 는 full period 이다. 오른쪽 Start and Stop 에 더 구체적은 백테스팅 기간이 나와 있다.

R: CAGR - 연 평균 복리 수익률

D: MDD - 전고점 대비 최대 누적 하락률

V: Volatility - 연간 변동성

K25 - 켈러씨 자체 리스크 대비 수익률 지표. MDD가 보정된 CAGR이라고 보면 된다.

UPI: Ulcer Performance Index - 리스크 대비 수익률 지표 중 하나

SR: Sharpe Ratio - 샤프 지수. 리스크 대비 수익률 지표 중 하나

CF: Cash fraction - 해당 기간 동안 얼마나 현금을 보유한 비율

R6040: 주식 (SPY) 60% 채권 (IEF) 40 % 전략의 CAGR

TOver: Annual turnover - 연간 회전율 - 일년 중 얼마나 투자 종목을 교체하는지 나타냄

TrM: 연중 투자를 바꾸는 월 비율

성과 계산을 위해서 거래 당 TC (Trading Cost) 0.1% 를 고려했다.

백테스트 전체 기간에 대해서 CAGR 15.9 %, MDD - 9.7 %, SR 1.21

위 수익 곡선에서는 60/40 전략 (검정색)을 벤치마크로 비교했는데, 해당 기간 동안 100배 정도의 최종 수익금에 차이가 있다. 다만 노란색 선이 보여주듯이 구간에 따라서는 60/40 전략의 수익률이 더 좋았던 적도 있다.

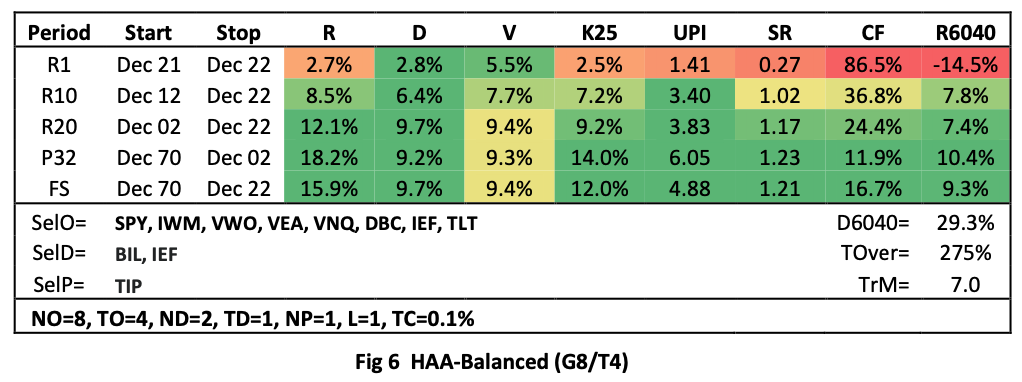

참고용으로 BAA 전략도 첨부하였다.

최근 20년 수익률 비교

| Start | End | CAGR, % | MDD, % | Volatility. % | Sharpe Ratio | |

| HAA | Dec 2002 | Dec 2022 | 15.9 | 9.7 | 9.4 | 1.17 |

| BAA Balnced (중도형) | Dec 2022 | Dec 2022 | 11.5 | 8.7 | 8.7 | 1.20 |

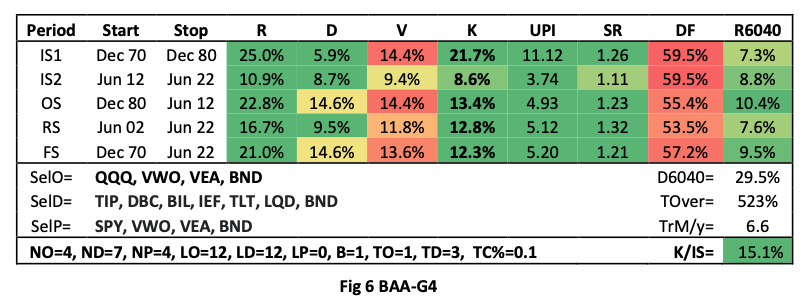

| BAA Aggressive (공격형) | Jun 2002 | Jun 2022 | 16.7 | 9.5 | 11.8 | 1.32 |

전체 기간 수익률 비교

| Start | End | CAGR, % | MDD, % | Volatility. % | Sharpe Ratio | |

| HAA | Dec 2002 | Dec 2022 | 12.1 | 9.7 | 9.4 | 1.21 |

| BAA Balnced (중도형) | Dec 2022 | Dec 2022 | 14.4 | 8.7 | 8.5 | 1.16 |

| BAA Aggressive (공격형) | Dec 1970 | Jun 2022 | 21.0 | 14.6 | 13.6 | 1.21 |

*BAA Aggressive 는 BAA 가 꺾이기 시작한 2022년 하반기를 포함하지 않았다.

** BAA 관련 이전 포스팅은 하단 링크 참조

2023년 켈러씨는 전통적인 듀얼 모멘텀 전략 컨셉에 새로운 카나리 자산군과 모멘텀 계산 방식을 결합하여 하이브리드 전략을 선보였다. 더 나은 퍼포먼스를 보이면서도 BAA 보다 더 간단한 전략을 만드려한 저자의 노력이 돋보인다. 전체 기간 (FS) 동안에는 꽤 인상적인 낮은 MDD (9.7%) 를 기록했지만 최근 10년 (8.5%), 20년 (12.1%) 기간 동안의 수익률은 저조하다. 만약 슬리피지 코스트를 나의 기준대로 0.5% 로 높이면 더 하락할 것으로 보인다. 새로운 방법에 대한 더 폭 넓은 설명과 이전 전략들과의 비교는 추후 이어 나가겠다.

이전 관련 포스팅

https://sbinvesting.tistory.com/58

Balanced Bold Asset Allocation (BAA 전략 I)

Dr. Wouter J. Keller (이하 켈러씨) 의 새로운 전략이 나왔다. 강환국 유튜브 덕분에 빠른 소식을 접할 수 있었다. https://youtu.be/CclFfZVSx9k 강환국 유튜브 - BAA 전략 논문을 실제로 읽어보는 것은 처음.

sbinvesting.tistory.com

https://sbinvesting.tistory.com/59

Aggressive Bold Asset Allocation (BAA 전략 II)

지난 시간에 이어 Dr. Wouter J. Keller (이하 켈러씨) 의 2022년 새로운 전략인 BAA 논문을 정리해보자. 논문은 무료로 다운로드 가능하니 직접 읽어보는 것도 좋겠다. 지난번에 포스팅했던 BAA 전략은 Ba

sbinvesting.tistory.com

https://sbinvesting.tistory.com/68

Overfitted Bold Asset Allocation (과최적 BAA 전략 II)

지난 과최적 BAA 전략 I 포스팅에서 거래 규모 기준 상위 200개 정도의 미국 주식 (+ alpha) ETF 중 운용 시작일이 2006/8/1 이전인 ETF 상품 126 개를 이용하여 공격 자산군을 최적화 하였다. 순서를 생각

sbinvesting.tistory.com

'자산관리' 카테고리의 다른 글

| HAA (Hybrid) vs. BAA (Bold) 전략 성과 비교 (2) | 2023.03.12 |

|---|---|

| 백테스팅으로 알아보는 HAA 전략 대박 조짐 (0) | 2023.03.10 |

| 2023년 2월 결산. Dual 401K 전략 (0) | 2023.03.01 |

| 2023년 2월 결산. BAA 전략 (0) | 2023.03.01 |

| 슬리피지 고려시 DAA 수익률 (0) | 2023.02.24 |