BAA 전략의 2022년 수익률은 다음과 같았다.

| 2022년 수익률, % | ||

| No slippage | Slippage = 0.5% | |

| BAA_G12_T6, Balanced BAA | 1.39 | 0.17 |

| BAA_G4_T1, Aggressive BAA | 2.19 | 0.95 |

| BAA_SPY_T1 | -1.92 | -3.09 |

| BAA_QQQ_T1 | -5.30 | -6.42 |

| BAA_Y1, Overfitted BAA II | 0.12 | -2.06 |

슬리피지를 고려했을 때에도 확실히 시장보다는 선방했지만, 고통스러운 한 해였다.

백테스팅 기간에 한해 최악의 해는 면했다.

최근 들어 DBC의 추세가 꺾이면서 BAA 전략이 손실을 보이고 있다.

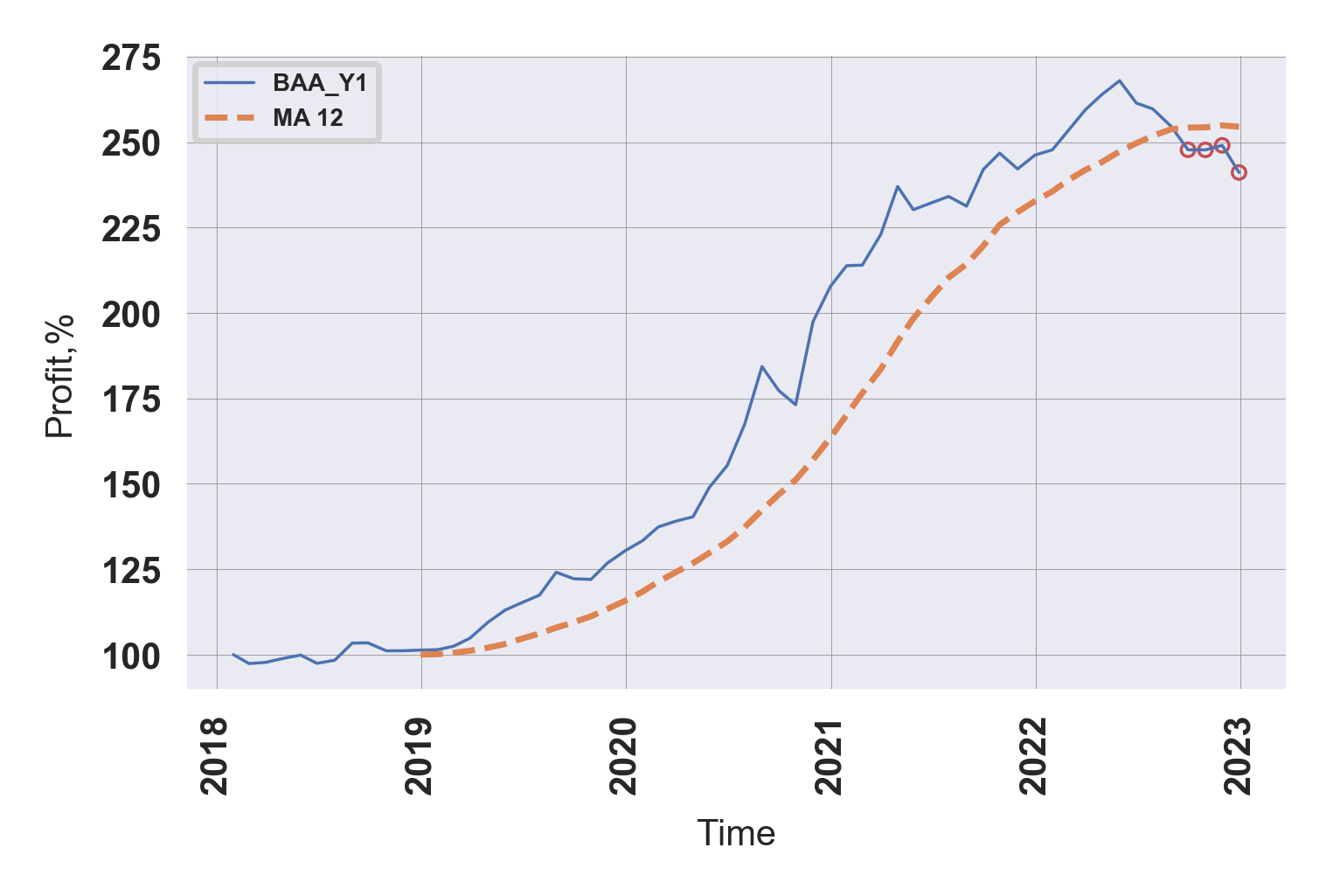

전략을 당분간 스탑을 걸어야할지 고민하는 중에 전략 수익 곡선의 12 개월 이동 평균선을 그려보았다.

최근 5년

주식과 채권이 나락으로 떨어질 때 원자재 투자로 그 손실을 잘 방어해왔는데 원자재 마저 떨어지기 시작하면서 지난 6월부터 손실을 보이고 있다. 최근에 수익 곡선이 12개월 이동 평균선 아래로 내려간 것으로 보아 확실히 안 좋은 구간에 들어섰다. 자산군 추세의 transition 기간인 것 같은데 확실한 상승 추세를 보이는 자산이 보이지 않는다.

지난해 에너지 관련 섹터 말고는 수익률이 대부분 저조했다. BAA 는 DBC에서 에너지 관련 부분에 투자하는 것 말고는 에너지 분야에 따로 투자하지 않고 있다. 지금까지 경험으로 에너지 관련 ETF 는 동적 자산 배분 전략에 안 좋은 영향을 미쳐서 그 추세를 고려할만한 전략이 없다. 변동성이 심한 자산군이어서 그런 듯하다.

12개월 이동 평균선 아래에 있을 경우 다음 달에 현금 보유를 하는 알고리즘을 테스트 해보았는데 수익률이 많이 떨어졌다. 다시 그 이동 평균선을 돌파할 때 그 수익을 온전히 가져가지 못하기 때문인 것 같다.

2023년 동적 자산 배분 전략이 다시 날아오르길 바래본다.

이전 관련 포스팅

https://sbinvesting.tistory.com/58

Balanced Bold Asset Allocation (BAA 전략 I)

Dr. Wouter J. Keller (이하 켈러씨) 의 새로운 전략이 나왔다. 강환국 유튜브 덕분에 빠른 소식을 접할 수 있었다. https://youtu.be/CclFfZVSx9k 강환국 유튜브 - BAA 전략 논문을 실제로 읽어보는 것은 처음.

sbinvesting.tistory.com

https://sbinvesting.tistory.com/59

Aggressive Bold Asset Allocation (BAA 전략 II)

지난 시간에 이어 Dr. Wouter J. Keller (이하 켈러씨) 의 2022년 새로운 전략인 BAA 논문을 정리해보자. 논문은 무료로 다운로드 가능하니 직접 읽어보는 것도 좋겠다. 지난번에 포스팅했던 BAA 전략은 Ba

sbinvesting.tistory.com

https://sbinvesting.tistory.com/68

Overfitted Bold Asset Allocation (과최적 BAA 전략 II)

지난 과최적 BAA 전략 I 포스팅에서 거래 규모 기준 상위 200개 정도의 미국 주식 (+ alpha) ETF 중 운용 시작일이 2006/8/1 이전인 ETF 상품 126 개를 이용하여 공격 자산군을 최적화 하였다. 순서를 생각

sbinvesting.tistory.com

'자산관리' 카테고리의 다른 글

| 돌아보는 현금 자산 전략 vs. SHY (0) | 2023.01.14 |

|---|---|

| 2022년 12월 미국 소비자 물가지수 (CPI) 체크 (0) | 2023.01.13 |

| 2022년 12월 결산. Dual 401K 전략 (0) | 2023.01.03 |

| 2022년 12월 결산. BAA 전략 (0) | 2023.01.01 |

| 한국 주식 데이터 불러오기 (0) | 2022.12.28 |